6月末M2同比增长6.2% 专家:信贷数据“挤水分”效果继续体现

每经记者 张寿林 每经编辑 廖丹

7月12日,挤水分人民▲银行发布上半年金融统计数据。月末

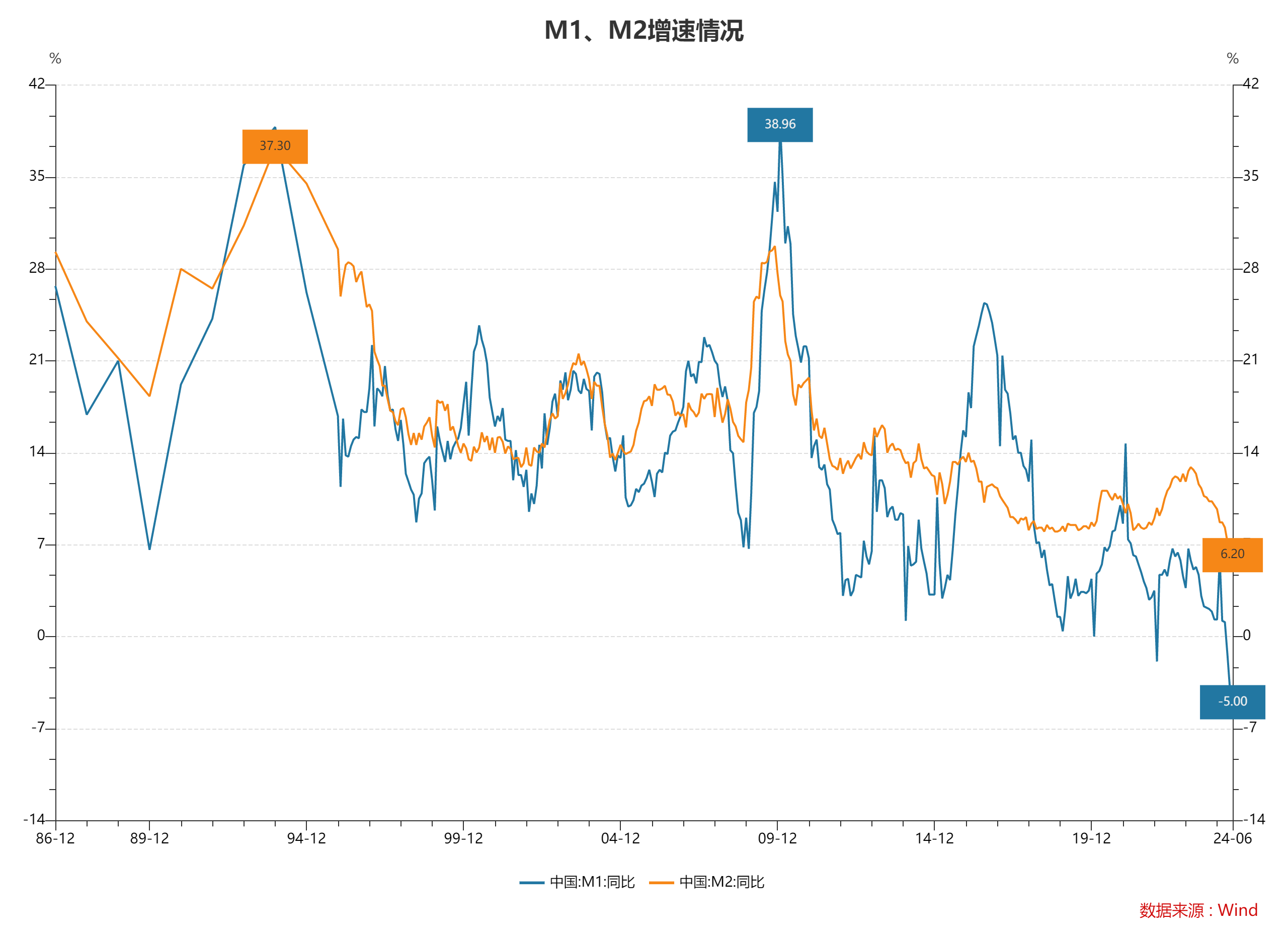

6月末,比增广义货币(M2)余额305.02万亿元,长专同々比增长6.2%。家信据效狭义货币(M1)余额66.06万亿元,贷数同比下降5%。果继

东方金诚首席宏观分析师王青接受每日经济新闻记者采访时指出◥,续体现6月末M2和M1增速的挤水分“剪刀差”继续处于11.2个百分点的高位。除了短期金融“挤水分”对企业活期存款影响较大▓外,月末一个重要原因是比增房地产⌒市场低迷背景下◥,居民购房需求下降,长专居民存款向房企活期存款转移受阻。家信据效

M2增速回落

6月末,贷数M2同比增长6.2%、果继M1同比下降5%。

王青团队分析○,M2方面,6月末同比增速︼为6.2%,较上月末回落0.8个百分点,再创有历史记录以来最低。背后的主要原〓因有三个:

一是6月新增信贷★规模偏低,这会直接影响∩存款派生,M2增速会随各项贷款余额增速一起下行,是6月M2增速下行幅度较大的主要原因。

二是近期银行存款向理财“搬家”规模较大,也会对M2增速带◢来一定下拉作用。6月末是银行考核时点,但月末居民存款同比少增。背后是↑近期一些银行下调存款利率,而上半年伴随债市收益率下行,资管产品收益率上升,资管产品募集增速回升较快。这会在一定程度上分流银行表内存款,压低M2增速。

三是6月末财政存款环比季节性Ψ下降8193亿,但同比少♂减2303亿,也会拉低M2增速。背后是近两个月政府债券发行提速,支出进度相对较缓,导致财政部门在央行账户的财政性存款暂时少∏减,相当于货币回笼。

6月末M1增速为-5.0%,较上月末下行0.8个百分点。王青团队分析,主要原因有三个:一是受↙金融“挤水分”影响,近两个月企业贷款数据同比大幅少增,这会直接导致企业活期存款减少。二是←当前楼市低迷以及市场主体经营和∑投资活跃度不足,也会对企业存款“活化”带来不利影响。三是当前我国M1统ζ计口径偏窄,主要㊣ 由企业活期存款构成,不包括居民活期存款和支付机构中沉淀的客户备付金、以余额宝为代表的货币基金及现金理财产品ω 等。考虑到近期居民存款向理财“搬家”现象明显,若将现金理财产品统计在内,6月M1同比降幅会有所收窄。

中国民生银行』首席经济学家温彬认为,“挤水分、防空转”监管导向下,货币扩张节奏继续放缓,后续伴随调整到位,M2和M1增速有※望触底回稳。

温彬预计,伴随叫停“手工补息”的影响在☉二季度基本结束、财政支出加快发力与房地产政策效果逐步显现,货币供应量增速有望触底反弹。

金∏融对实体经济重点领域支持力度仍保持∴较高水平

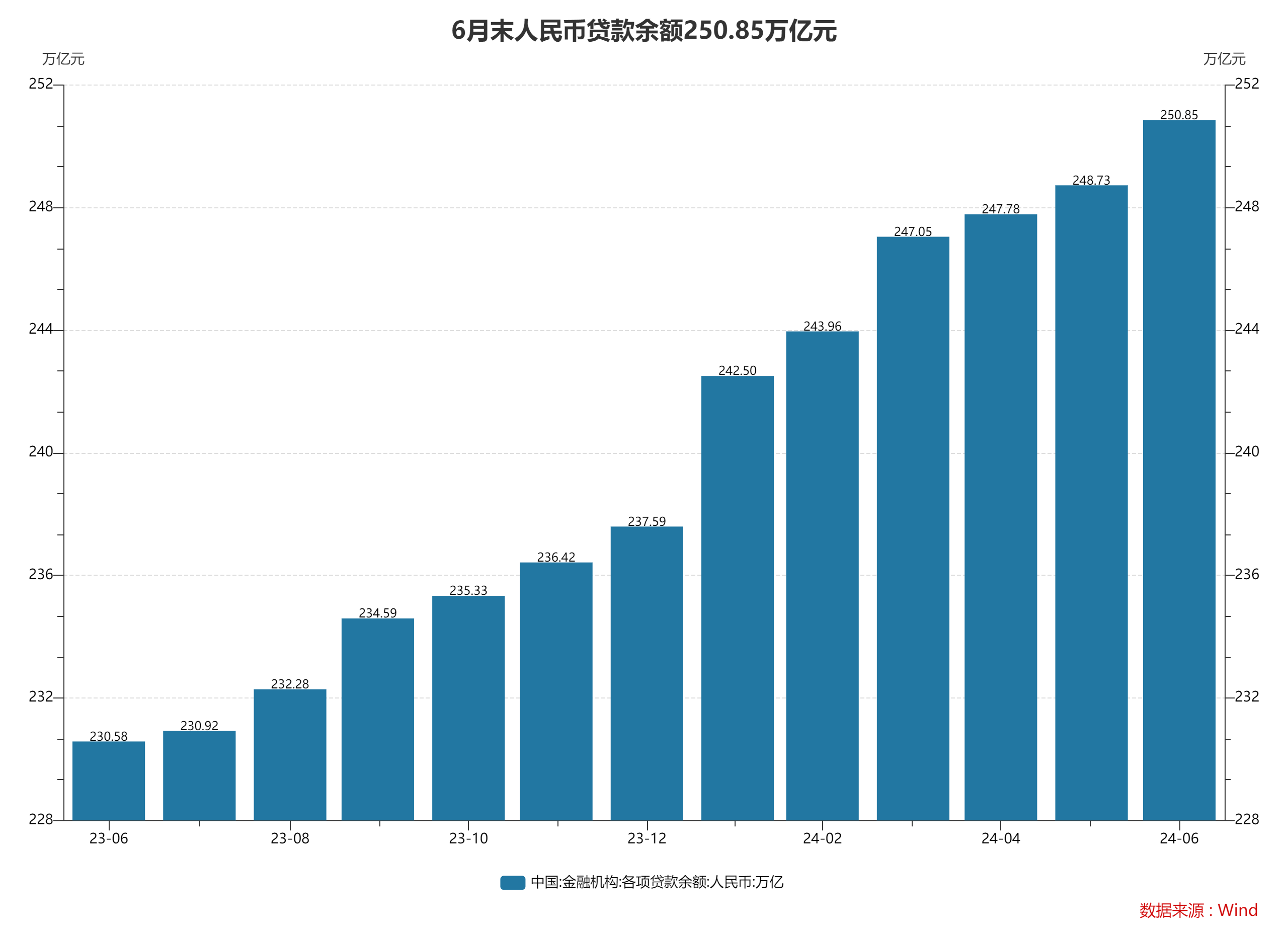

上半年人民币贷款增加13.27万亿元,同比少增2.46万亿元。6月末人民币贷款余额250.85万亿元,同比增长8.8%。

王青团队分析,这一方面与实体经济融资需求有▓待进一步提振有关,但更为重要的是,央行通过促进信贷均衡投放、治理和防范资金空转、整顿手工补息等※,引导市场淡化信贷规模情结,对信贷总量造成“挤水分”效果。这是PG电子·(中国)官方网站-IOS/安卓版/手机APP官网下载今年上半年〓新增信贷同比大幅少增的最主要☆原因。由此,总量指标的下降并不意味着信贷对实体经济的支持力度同步减弱。实际上,今年以来信贷结构持续优化,国民经济【重点领域信贷投放保持高增:6月末,制造业中〖长期贷款同比增长18.1%,其中,高技术制造业中长期贷款同比增长16.5%;专精特新企业贷款同比增长15.2%;普惠小微贷款同比增∴长16.9%。这些贷款「的增速都显著高于同期全部贷↓款增速,显示金融对实体经济重点领域的支持力度仍保持较高水平。

从信贷供给端来』看,王青团队分析,信贷均衡投放下,尽管银行信贷额度较为充足,但今年6月银行季末冲量※的力度并不大;与此同时,整治资金空转背【景下,部分为套利而产生的◥企业贷款需求受到抑制,对信贷数据产生的“挤水分”效果在6月继续体现。

从信贷需」求端来看,王青团队认为,今年以来国内经济回升过程仍有波折,商品房销售和房地产投资延续下滑,加之城投新增融资受到严格限制,实体经▆济融资需求不足问题较为突出。

上半年人民币贷款增加13.27万亿元。分部门看,住户贷款增加1.46万亿元,其中,短期贷款增加2764亿元,中△长期贷款增加1.18万亿元;企(事)业单ㄨ位贷款增加11万亿元,其中,短期贷款增加3.11万亿元,中长期贷款增加8.08万亿元,票据融资减◎少3440亿元;非银行业金融机构贷№款增加3889亿元。

温彬分析,当前,在新经济和外需拉动下,制造业投资景气度较高,科创、绿色、制造业等“五篇大文章”相关领域对信贷◆增长形成较好支撑;“5.17”稳地产政策要求进一步发挥城市房地产融资协调机制作用,“应贷尽贷”,支持房地产领域信用活动得到改善。同时,6月,央行召开保障々性住房再贷款工作推进会,推动科技创新¤再贷款加速落地,精准支持科技型企业,也为构建房地产新发展模式和加快发展新质生产力提供有力金融支持。

但卐考虑到上半年地方债发行进度总体偏慢,温彬指出,基建投资々尚待提速,也制约了对公中长期贷款的整体强度;禁止手工补息和防止资金空转的影响延续,部分企业过去“存贷双增、低贷高存、虚增套利”的模式难以为继,企业信贷还款和不续作增多,也导致对公贷款扩张有所放缓。

温彬表示,后续,伴随三季度地方债发行加快、超长期特别国债▼延续发行,支撑基建投资较快增长,有望带动对公中长期贷款增速和占比维持稳定。

封面图片来源:视觉中国-VCG41N1455171132